香港交易所:全球领先的国际交易所

资料来源:根据来自全球证券交易所联会及彭博信息的香港证监会数据。伦敦交易所集团的数据由伦敦证券交易所及意大利证券交易所组成; 纽约泛欧交易所集团的数据由阿姆斯特丹 Euronext、布鲁塞尔 Euronext、里斯本 Euronext 及巴黎 Euronext 组成。

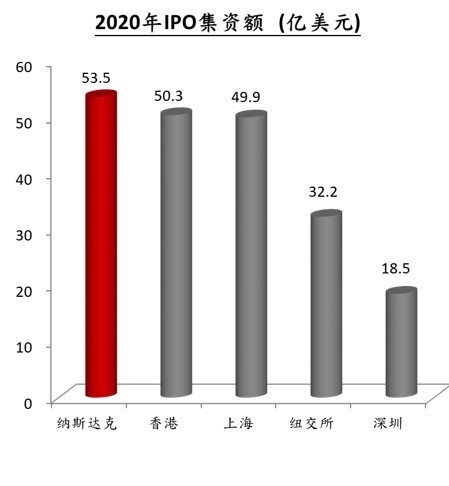

香港交易所:最佳新股集资平台

- 就集资金额而言, 香港交易所是2020年度全球融资规模第二大的IPO市场

- 2020年,香港IPO募集所得的金额为$503亿美元。

资料来源:香港交易及结算所有限公司

2020年十大香港IPO

| 公司名称 | 行业 | IPO集资额(亿港元) | |

| 1 | 京东 | 信息技术、媒体及电信业 | 346 |

| 2 | 京东健康 | 医疗保健及生命科学 | 310 |

| 3 | 网易 | 信息技术、媒体及电信业 | 243 |

| 4 | 百胜中国 | 消费品市场 | 173 |

| 5 | 渤海银行 | 金融服务 | 159 |

| 6 | 万国数据 | 信息技术、媒体及电信业 | 149 |

| 7 | 恒大物业 | 工业市场 | 143 |

| 8 | 杭州泰格医药科技 | 医疗保健及生命科学 | 123 |

| 9 | 华润万象生活 | 消费品市场 | 123 |

| 10 | 新东方教育科技 | 教育 | 116 |

资料来源:香港交易及结算所有限公司

香港交易所历年十大IPO

| 公司名称 | 行业 | IPO集资额(亿港元) | |

| 1 | 友邦保险控股有限公司 | 金融业 – 保险 | 1590.8 |

| 2 | 中国工商银行股份有限公司 – H 股 | 金融业 – 银行 | 1249.5 |

| 3 | 阿里巴巴集团控股有限公司 – SW | 资讯科技业 – 软件服务 | 1012.0 |

| 4 | 中国农业银行股份有限公司 – H 股 | 金融业 – 银行 | 935.2 |

| 5 | 中国银行股份有限公司 – H 股 | 金融业 – 银行 | 867.4 |

| 6 | 中国建设银行股份有限公司 – H 股 | 金融业 – 银行 | 715.8 |

| 7 | 中国邮政储蓄银行股份有限公司 – H 股 | 金融业 – 银行 | 591.5 |

| 8 | 中国铁塔股份有限公司 | 电讯业 – 卫星及无线通讯 | 588.0 |

| 9 | 百威亚太控股有限公司 | 必需性消费 – 食品饮料 | 450.8 |

| 10 | 中国联合网络通信(香港)股份有限公司 | 电讯业 – 电讯服务 | 436.1 |

资料来源:香港交易及结算所有限公司

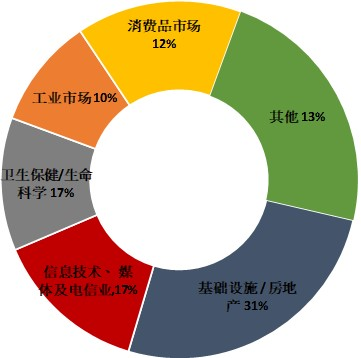

香港交易所吸引来自各行各业的发行人

IPO集资额 – 按行业划分 (2020年)

- 基础设施 / 房地产业发行人于2020年主导新股上市市场

- 超过四分之一的新主板发行人来自基础设施 / 房地产业

资料来源:毕马威

香港交易所:中国企业的主要融资平台

| 单位 | 总数 | 内地企业^ | 总百分比 | |

| 于2020年11月30日 | ||||

| 上市公司的数量 | 家 | 2,528 | 1,308 | 51.7% |

| 市值 | 亿港元 | 457,398 | 365,893 | 80.0% |

| 截至2020年11月30日 | ||||

| 股份集资总额 | 亿港元 | 5,963 | 5,101 | 79.0% |

| – IPO 集资额 | 亿港元 | 3,050 | 3,006 | 98.6% |

| – 上市后集资额 | 亿港元 | 2,913 | 2,095 | 71.9% |

资料来源:香港交易及结算所有限公司

- 鉴于多元化的投资者基础,香港交易所一直是寻求走向国际的中国企业的主要融资平台:

- 中国企业占香港上市市场超过50%(在上市公司数量及市值方面)

- 就市值而言,中国企业占香港上市市场超过80% 。

香港:中国与世界的桥梁

国际公司于香港上市的好处

- 连接中国大陆的投资者 – 目前透过:

- 合格境内机构投资者(「QDII」)制度: 允许中国机构投资者投资于海外资本市场,包括香港

- 中国香港股票市场交易互联互通机制:沪港通和深港通分别于2014年11月和2016年10月推出,允许中国内地投资者直接对在香港上市的股票作出投资。互联互通机制有助于扩大投资者基础及增加香港市场的流动性,继以增加市场的动力。

- 提高公司在中国和其他亚洲市场的品牌知名度及声誉

其他于香港上市的好处:

- 可靠和完善的法律和监管框架:香港的法律制度是基于英国普通法,为公司提供了坚实的基础以筹集资金,同时增强了投资者的信心。

- 全球最自由的经济体系: 香港实行自由市场政策,不限制资本流动,1995年至2019年经济自由指数排名第一。

资料来源:美国传统基金会/华尔街日报,香港交易及结算所有限公司

香港IPO市场

- 尽管新冠肺炎疫情影响了全球IPO市场,但2020年香港IPO市场表现良好,港交所IPO筹资额排名第二(503亿美元,比2019年增长24.5%)。这在很大程度上归因于京东(JD.com)、网易(NetEase)和百胜中国(Yum China)等多家在海外上市的中国公司的二次上市。

- 越来越多在美国上市的中国公司返回香港进行二次上市。2020年,九家在美国上市的中国公司完成了二次上市,共筹集1313亿港元,约占融资总额的34%。

- 从行业方面,基础建设和房地产占主导地位,分别占IPO总数的31%,其次是技术媒体电信和医疗保健/生命科学,均占IPO总数的17%,融资规模并列第一。

- 2020年令人瞩目的IPO包括京东,一家中国供应链技术和服务提供商的,融资346亿港元,京东健康国际,中国最大的在线医疗平台之一,融资310亿港元,网易,中国移动游戏和电子商务公司,融资243亿港元,以及百胜中国控股有限公司, 中国最大的餐饮公司之一,融资173亿港元。

香港IPO市场 – 前景

- 2021年的市场情绪可能受到包括COVID-19和中美关系在内的一系列不确定因素的影响,但预计香港将保持其作为全球IPO筹资额最高的交易所之一的地位。

- 这是考虑到越来越多在海外上市的中国公司寻求在香港二次上市,这一趋势在在美国上市的中国科技公司中最为显著,原因是地缘政治紧张局势和上市后的表现。

- 医疗保健/生命科学行业预计仍将是香港IPO市场的主要贡献者之一,疫情造成了对强大的医疗保健服务和资本投资的需求。

- 香港市场亦有可能受到以下几个因素的支撑:

- 中国公司的“私有化”交易预期将增加,这些公司随后可能在香港或上海重新上市;

- 港交所关于不同投票权受益人的咨询文件允许公司从不同投票权架构中收益;及

- 大湾区财富管理互联互通计划的正式启动

香港的市场

- 主板

- 适合具规模公司,以能够符合主板对盈利及其他财务要求

- 创业板市场(“创业板”)

- 二板市场适合较小的成长期公司。有较低的上市要求,是在主板上市的垫脚石

已接受的司法管辖区域

- 主板及创业板上市规则允许成立于香港、中国、百慕达及开曼群岛的公司上市

- 联交所已接受了28个司法管辖区域为上市申请人的注册地 –

- 奥地利、澳大利亚、巴西、英属处女群岛、加拿大(阿尔伯塔省,英属哥伦比亚省及安大略省)、塞浦路斯、英格兰及威尔士、法国、德国、根西岛、印度、爱尔兰、以色列、马恩岛、意大利、日本、泽西岛、韩国、纳闽、卢森堡、荷兰、俄罗斯、新加坡及美国(加利福尼亚州、特拉华州及内华达州)

| 主板 | GEM | ||||

| 营运历史及管理 | 主板申请人必须有不少于3个会计年度的营业纪录及:

|

创业板申请人必须有至少2年的完整会计年度营业纪录及:

|

|||

| 财务测试 | 申请人须满足以下3个财务测试之一: |

创业板申请人需具备:

|

|||

| 1. 盈利测试 | 2. 市值/收益测试 | 3. 市值/收益/现金流量测试 | |||

| 盈利 | 最近一个财政年度的盈利不低于2,000万港元,及前两年累计盈利不低于3,000万港元 | – |

– |

||

| 市值 | 上市当时至少有5亿港元(6,400万美元)的市值 | 上市当时至少有40亿港元(5.15亿美元)的市值 | 上市当时有20亿港元(2.57亿美元)的市值 | ||

| 收益 | – |

经审计的最近1个会计年度的收益至少为5亿港元(6,400万美元) | 经审计的最近1个会计年度的收益至少为5亿港元(6,400万美元) | ||

| 现金流量 | – |

– |

在前3个财务年度中,源自营运活动的累计正现金流量至少为1亿港元(1,300万美元) | ||

| 公众持股量 |

|

||||

| 股东分布 |

|

|

|||

|

|||||

其他上市规定

- 会计师报告: 上市文件须包括记录期内的有关财务资料的会计师报告。最后一个会计期间的结算日期,距上市文件刊发日期,不得超过6个月。

- 独立非执行董事:须至少3名:须有一名独立非执行董事具有适当的专业资格或会计或相关的财务管理技能。自2012年12月31日起,独立非执行董事须至少占董事会人数的1/3。

- 获授权代表: 须至少2名:两名董事或一名董事及一名公司秘书。

- 股票过户登记处: 发行人须在香港聘有一名经许可的股票过户登记处以设置其股东名册。

- 审核委员会: 仅须由非执行董事组成;至少有3名成员;1名须由适当的专业资格或会计或相关财务管理技能;大多数成员须为独立非执行董事。

- 薪酬委员会: 大多数成员(包括委员会主席)须为独立非执行董事。

- 海外发行人的程序代理人: 海外公司须委任并授权一名人士代表其该公司香港负责接受法律程序文件及通知书。

- 合规顾问:新上市的公司,从开始上市之日至上市后第一个(对于主板发行人)及第二个(对于创业板发行人)完整财政年度财务业绩的结算日这段期间,须委任一名合规顾问。

- 监察主任(仅适用于创业板发行人): 创业板发行人须委任其中的一名执行董事作为监察主任。

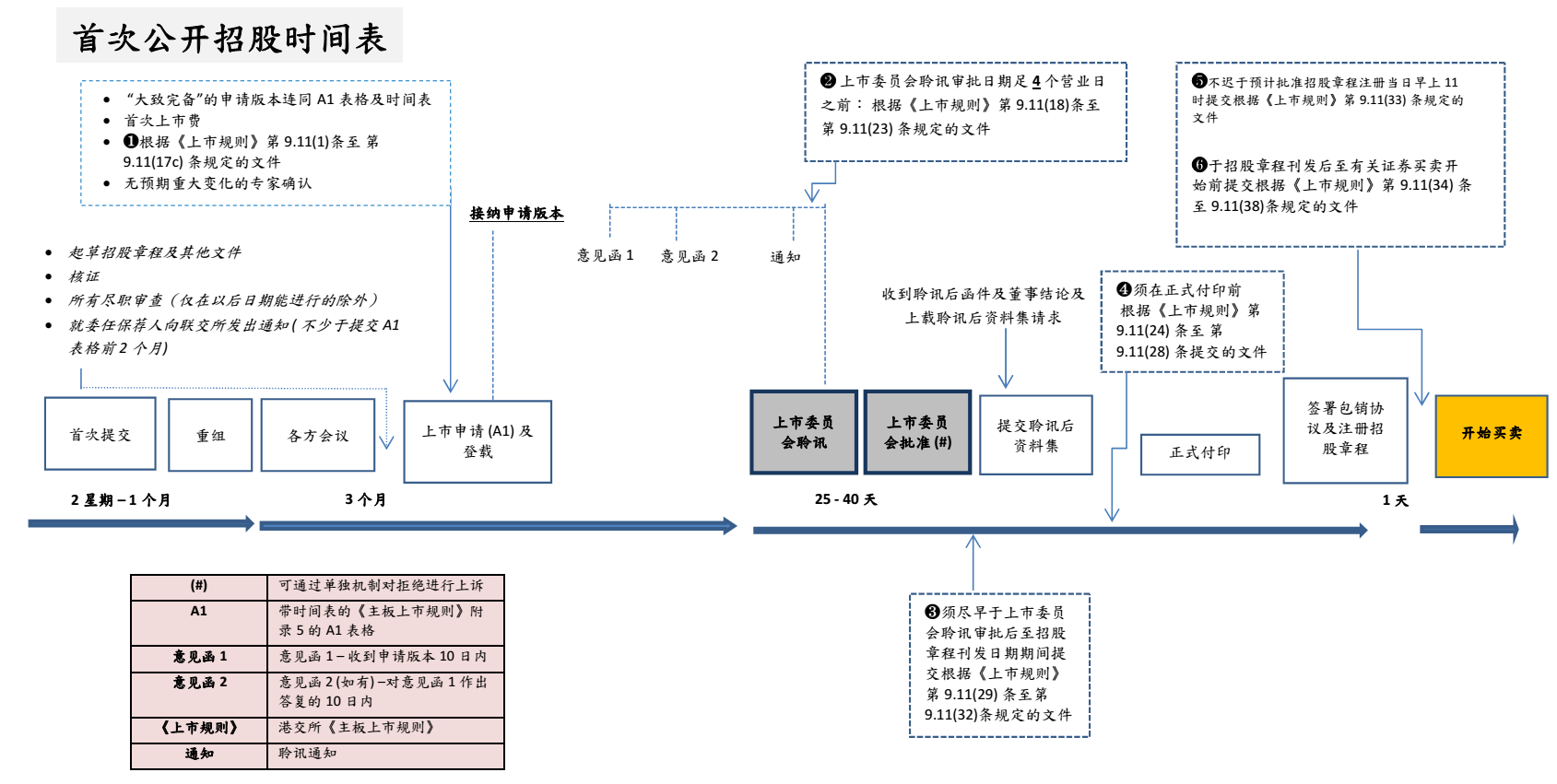

就主板上市申请须提交的文件

| ❶ 根据《上市规则》第9.11(1) 条至第9.11(17c) 条须提交的文件 | ❷ 上市委员会聆讯审批日期足4个营业日之前:根据《上市规则》第 9.11(18)条至第 9.11(23) 条规定的文件 | ❸ 须尽早于上市委员会聆讯审批后至招股章程刊发日期期间提交根据《上市规则》第9.11(29) 条至第 9.11(32)条规定的文件 | ❹ 正式付印前根据《上市规则》第9.11(24) 条至第9.11(28) 条规定的文件 | ❺ 不迟于预计批准招股章程注册当日早上11时提交根据《上市规则》第 9.11(33) 条规定的文件(倘上市文件构成《公司条例》所指的招股章程) | ❻ 于招股章程刊发后至有关证券买卖开始前提交根据《上市规则》第9.11(34) 条至 9.11(38)条规定的文件 |

|

|

|

|

|

|

首次公开招股时间表

易周律师行

- 易周律师行在企业融资方面具有广泛的经验,令我们拥有独特的资历提供顶级法律服务

- 广泛的首次公开招股及上市交易经验

- 我们在北京、上海及仰光均设有代表处

- 易周律师行于2002、2003、2006、2007、2008、2009、2010、2011、2012、2013、2014及2015年均获《亚洲法律事务月刊》(Asian Legal Business) 颁发「年度最佳专项律师事务所」奖

- 于英国Corporate INTL杂志2014全球大奖中获颁发「香港年度企业融资律师事务所」

- 于欧洲货币法律传媒集团(Euromoney Legal Media Group) 设立的2012 及2013 年度商业法律亚洲杰出女律师奖项中荣获香港「最佳独立律师行」

- 就向友邦保险集团有限公司在港上市提供意见,易周律师行于2011年均获《亚洲法律事务月刊》颁发「年度最佳股票市场项目」大奖

- 与世界各地的律师事务所有极佳的联系及沟通。

- 周怡菁律师于2002、2003、2006、2007、2008、2009、2010、2011、2012、2013、2014及2015年先后被《亚洲法律与实务》 (Asia Law & Practice) 评选为「优秀律师」 。

- 就易周律师行对粤海投资有限公司的工作,获颁《国际金融法评论》(International Financial Law Review) 2000年「年度最佳亚洲重组项目」。

- 就易周律师行对紫金矿业集团有限公司对 Monterrico Metals plc 的投标工作,入选《中国法律与实务月刊》(China Law & Practice) 2007年「年度最佳项目(合并与收购)」。

业务范围

|

|

实务领域

- 易周律师行有大量丰富帮助公司于香港交易所主板及创业板上市的经验。

- 易周律师行有广泛的中国实务经验。

易周团队

我们的团队具有下列知识及技能:

- 有关上市公司的首次公开招股及股本集资的详尽香港法律知识及实务技能。

- 就香港及与中国有关的首次公开招股交易,向公司提供法律服务的广泛经验。

- 对香港交易所创业板及主板的上市规则的深入知识。

- 就有关首次公开招股及上市交易,向公司提供意见的广泛深厚经验 。

团队简介﹕周怡菁

周怡菁律师 – 合伙人

- 周怡菁律师于伦敦大学国皇学院 (A.K.C) 取得法律(一级荣誉)学士,并分别在1985年和1987年于英格兰及威尔士和香港取得律师执业资格

- 在公司融资领域,尤其是首次公开招股方面是经验丰富的从业者

- 周怡菁律师是香港联合交易所上市委员会、证监会的收购及合并委员会及收购上诉委员会成员

- 周怡菁律师于2002、2003、2006、2007、2008、2009、2010、2011、2012、2013、2014及2015年,先后被《亚洲法律与实务》(Asia Law & Practice) 评选为「优秀律师」

- 周怡菁律师于2014 年《金融月刊》(Finance Monthly) 全球大奖中被评为「香港年度资本市场律师」

- 周怡菁律师亦于2013年被《收购国际》(Acquisition International)评为「杰出顾问」

- 周怡菁律师对中国工作具有广泛经验,并会讲普通话

近期的IPO经验

- True Partner Capital Holding Limited(于2020年10月在香港GEM上市,易周为其保荐人及承销商的香港法律顾问。)

- 富石金融控股有限公司(于2020年2月在香港主板上市,易周为其保荐人及承销商的香港法律顾问。)

- 天立教育国际控股有限公司(于2018年7月在香港主板上市。易周为其保荐人及承销商的香港法律顾问。)

- 骏溢环球金融集团中国兴业新材料控股有限公司(于2018年1月在香港GEM上市。易周为其保荐人及承销商的的香港法律顾问。)

- 中国兴业新材料控股有限公司(于2017年6月在香港GEM上市。易周为其保荐人及承销商在上市及分拆中的的香港法律顾问。)

- 齐家控股有限公司(在香港GEM上市。易周为其保荐人的香港法律顾问。)

- 新百利融资控股有限公司(于2017年3月在香港GEM上市。易周为其保荐人及承销商的的香港法律顾问。)

- 智昇集团控股有限公司(于2017年1月在香港GEM上市。易周为其保荐人及承销商在上市及分拆中的的香港法律顾问。)

- 密迪斯肌控股有限公司 (于2014年12月在香港创业板上市。易周是该公司的香港法律顾问)。

- 东方汇财证券国际控股有限公司 (于2014年1月在香港创业板上市。易周是其保荐人的香港法律顾问)。

- 马仕达国际控股有限公司(于2012年7月在香港创业板上市。 易周是其保荐人的香港法律顾问)。

- 品牌中国集团有限公司(于2012年4月在香港创业板上市。 易周是其保荐人的香港法律顾问)。

- 友邦保险控股有限公司 (于2010年10月在香港主板上市。易周为其股东即美国国际集团的香港法律顾问。)

- United Company RUSAL Plc (于2010年01月在香港主板上市。易周为其控股股东的香港法律顾问。)

其他IPO经验

- 福记食品服务控股有限公司(在香港交易所主板上市。易周为其策略投资者的代表。)

- 万友消防科技控股有限公司 — 现已改名为中国消防企业集团有限公司—(于2002年9月在香港交易所创业板上市。易周是其策略投资者的代表。)

- 上海复旦张江生物医药股份有限公司(在2002年8月于创业板上市,易周为其保荐人的香港法律顾问)

- 天津泰达生物医学工程股份有限公司(在2002年6月于创业板上市,易周为其保荐人的香港法律顾问)

- 浙江浙大网新兰德科技股份有限公司(在2002年5月于创业板上市,易周为该公司的香港法律顾问)

- 万德资源集团有限公司 — 曾名为易贸通集团有限公司 —(在GEM上市,易周为该公司的香港法律顾问)

- 易贸通集团有限公司 — 现已改名为万德资源集团有限公司 —(在2002年3月于创业板上市,易周为该公司的香港法律顾问)

- 怡邦行控股有限公司 (在2000年4月于香港交易所主板上市,易周为其保荐人的香港法律顾问)

- 长城科技股份有限公司(在1999年4月于主板上市,易周为该公司的香港法律顾问)(当时的市值约为$3,772,890,000港元)

保荐人监管机制

- 申请在港交所上市的公司必须委任一名或多名保荐人协助其上市申请。

- 只有获得香港证监会许可进行保荐工作的企业财务顾问,才获准担任保荐人。

- 至少有一名保荐人必须独立于公司。

- 保荐人是上市申请人与交易所之间的主要沟通渠道,负责确保保荐人履行上市规则所规定的义务。

- 保证人对新申请人的主要责任如下:

- 密切参与申请人上市文件的拟备工作

- 进行合理的尽职调查,使自己处于给予保荐人声明的地位

- 代表申请人递交上市申请及所有证明文件

- 确保在上市委员会会议(主板申请人)或上市分部聆讯(创业板申请人)之前,没有未经授权刊登或泄漏有关新申请人的宣传材料或价格敏感资料

- 尽合理努力处理交易所就上市申请所提出的一切事宜除交易所另有要求外

- 陪同申请人参加交易所的会议

- 遵守根据《上市规则》给予交易所的承诺书及独立声明的条款

- 保荐人就新的上市申请(包括尽职调查)所承担的责任和义务,载于证监会的《证券及期货事务检查委员会持牌人或注册人操守准则》(“操守准则”)第17段。

- 《操守准则》第17段只列载了证监会所期望的成果及标准,但沒有确切地提出如何实现及最好地达到该等标准。

- 为了解决如何满足证监会及联交所对保荐人所设定的标准和期望,本所担任协调律师事务所的角色 ,与多家律师事务所、投行共同推出《首次公开招股尽职调查指引》 (以下简称 “《尽职调查指引》”) 。

- 除了负责起草《尽职调查指引》其中的章节,本所更负责管理,推动及带领出版《尽职调查指引》 。

- 《尽职调查指引》可在本所建设及营运的网站 www.duediligenceguidelines.com.cn 免费下载。

- 《尽职调查指引》有32个章节,包栝:

- 认识上市申请人及其管理层

- 核实常规

- 业务模式

- 会见主要业务持份者

- 控股股东与上市申请人的关系

- 关连人士及关连交易

- 财务

- 内部监控

- 重大合同

- 生物资产